|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 9 febbraio 2010 - LIVELLO 1 PASSA AL LIVELLO 2: 19,99 euro al mese subito con carta di credito o bonifico bancario

DETTAGLI DEI PORTAFOGLI al 08 febbraio 2010

ETF ITALIA - caratteristiche: portafoglio che investe in tutti i paesi del mondo, costituito esclusivamente da ETF, in media 15-20 fondi, quotati tutti sul mercato italiano, e facilmente reperibili con qualsiasi intermediario online. BIG MONEY - caratteristiche: portafoglio composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, e cambiati ogni quattro settimane, utilizzando sofisticate tecniche di screening computerizzato finalizzato al momentum e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. TOP ANALISTI - caratteristiche: portafoglio composto in media da 50-80 azioni internazionali, quotate sul Nyse e Nasdaq, realizzato replicando le raccomandazioni di acquisto e vendita provenienti da un pannello di oltre 20 tra i migliori analisti mondiali, selezionati tra coloro che si sono distinti nel tempo nelle principali classifiche internazionali. TOP VALUE & GROWTH - caratteristiche: portafoglio compostio in media da 8-12 azioni internazionali, che privilegia i titoli con i price earning più contenuti, realizzato utilizzando sofisticate tecniche di screening computerizzato e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. CLICCA E CONSULTA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF E EXCEL

http://www.strategyinvestor.com/amember/member.php

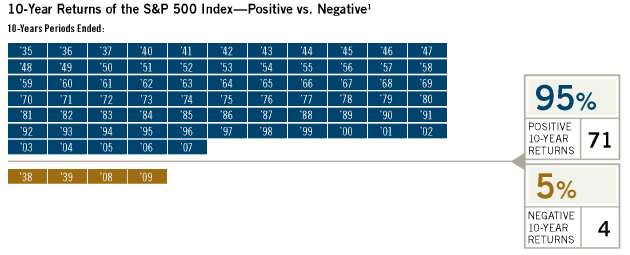

Gentile abbonato, nel report di oggi, concentreremo la nostra attenzione su una società immobiliare specializzata nell'acquisizione di terreni agricoli ed edificabili, e su un nuovo ETF specializzato nel settore dell'agricoltura, alla luce delle prospettive di ripresa dell’inflazione nella zona Euro. Storicamente, il settore dei terreni è stato quello più reattivo nei casi di rapidi aumenti della pressione inflattiva. La settimana appena trascorsa è stata caratterizzata da una maggiore volatilità sui principali mercati azionari internazionali, dovuta alle preoccupazioni per la solvibilità del consistente debito pubblico da parte di alcuni paesi dell'Unione Europea, ed in particolare Grecia, Spagna e Portogallo. In un contesto di tensione sull'euro, gli investitori di tutto il mondo si sono prontamente rifugiati sul dollaro americano, che da sempre viene considerato come un bene rifugio a livello internazionale. La divisa Usa ha recuperato sensibilmente nei confronti dell'euro toccando i massimi degli ultimi mesi e chiudendo ieri sotto quota 1,37. In parallelo, i mercati azionari hanno proseguito nella correzione. Ieri l'indice S&P500 ha chiuso a 1056,74 punti, a -0,89%, portando la flessione dai massimi del 19 gennaio a 8 punti percentuali. Le prospettive a medio termine rimangono comunque positive. Franklin Templeton, una delle più autorevoli società di gestione di fondi, ha recentemente pubblicato una analisi sulle prospettive del mercato azionario nel nuovo decennio 2010-2020. Secondo lo studio, considerando tutta la storia del mercato azionario Usa dal 1925 ad oggi, solamente 4 decenni su 75 sono stati negativi per la borsa, mentre ben 71 decenni, pari al 95% del campione ha evidenziato performance positive. Tra i quattro decenni negativi, due si concentrano prorio in questi ultimi anni, con il 1998-2008 e il 1999-2009 che hanno fatto segnare rendimenti in flessione. Il grafico sotto evidenzia tutti i decenni considerati nello studio.

Ora, secondo Franklin Templeton, le prospettive dovrebbero giocare nuovamente a favore dei mercati azionari e gli investitori dovrebbero concentrarsi con attenzione sulla selezione di quelle singole aziende meglio posizionate per cogliere il nuovo trend. Notizie in breve dai nostri portafogli: Quattro società del nostro modello Top Analisti hanno distribuito la cedola trimestrale nel corso dell'ultima settimana. Tre di queste presentano attualmente target elevati e costituiscono buone opportunità di acquisto per gli abbonati che ancora non possiedono i titoli: 1) Alcoa, simbolo AA, leader mondiale dell'alluminio - ex cedola 3/2 con valuta di pagamento 25/2 - Il titolo è seguito da uno degli analisti da noi regolarmente monitorati, che assegna un rating BUY con un target a 3-5 anni pari a +50,61%. La forte domanda di alluminio da parte di Cina e India dovrebbe spingere al rilazo le quotazioni. 2) Titolo 2 PASSA AL LIVELLO 2, società attiva nel settore del gas naturale - ex cedola 3/2 con valuta di pagamento 12/2. Il dividendo è particolarmente elevato e pari a 8,20% annuo. Rating analisti: STRONG BUY con target +59,34%. Si tratta di una delle società del portafoglio con il rating più elevato. 3) Pfizer, simbolo PFE, società leader mondiale nel settore farmaceutico - ex cedola 3/2 con valuta di pagamento 2/3 - La società ha alzato il dividendo al 4% annuo. Rating analisti appena alzato da BUY a STRONG BUY con target +45,73%. Il price earning è pari a sole 7,6 volte gli utili attesi per l'anno in corso 4) Titolo 4 , società attiva nella vendita di carbone - ex cedola 4/2 con valuta 15/3. Dividendo elevato e pari a 8,12%. La domanda mondiale di carbone continua ad essere sostenuta. Rating HOLD con target +12,7% Inflazione in crescita? - Due nuove società per i portafogli Il mercato comincia a scontare timori per una possibile ripresa dell'inflazione, connessa con le crescenti difficoltà di alcuni Stati di rifinanziare il proprio debito ai tassi attuali. Potremmo quindi assistere ad una nuova fase di incrementi dei tassi di interesse, specialmente se i dati provenienti dal fronte economico confermassero una ripresa più sostenuta dei consumi. Si tratta di uno scenario che avevamo già anticipato più volte nel corso degli ultimi mesi e molti importanti analisti tra quelli da noi monitorati continuano a ipotizzare un tasso di inflazione in salita. In un contesto di questo tipo, la priorità degli investimenti dovrebbe essere concentrata verso beni reali, quali materie prime, metalli preziosi, immobili, terreni agricoli e edificabili e azioni. Il nostro modello ETF Italia, composto attualmente da 26 tra ETF e fondi chiusi tutti quotati a Milano, dovrebbe essere ben posizionato per cogliere e sfruttare a pieno la nuova fase del mercato. Negli ultimi giorni abbiamo effettuato una analisi della composizione percentuale del modello da cui si evidenziano le seguenti percentuali: azioni Asia: 11,84% La tabella indica chiaramente una forte esposizione sull' immobiliare, dal momento che il settore quota ancora a sconti elevati rispetto alle valutazioni di due-tre anni fa e presenta differenze sensibili rispetto ai valori patrimoniali. Contemporaneamente, dagli Stati Uniti stanno arrivando chiari segnali di ripresa del settore e questo trend dovrebbe portare nuovamente ad una forte ripresa globale delle quotazioni dei titoli immobiliari. In particolare nel report di oggi, concentreremo la nostra attenzione su una società immobiliare specializzata nell'acquisizione di terreni agricoli ed edificabili e su un nuovo ETF specializzato nel settore dell'agricoltura. Acquistare immobili sotto il valore di perizia – Nuova società da inserire in portafoglio In prospettiva di un possibile aumento dell’inflazione, l'investimento in terreni agricoli ed edificabili, potrebbe essere oggi uno dei più efficaci da inserire nei propri portafogli. Nel caso specifico della società di cui parliamo oggi, è possibile acquistare una fetta di un importante patrimonio immobiliare a quasi un quarto del valore della stima fatta dai periti indipendenti. Oltre ad aumentare di valore nel tempo, i terreni di solito presentano una volatilità inferiore rispetto alle oscillazioni dei mercati azionari e mantengono una capacità difensiva del potere di acquisto dei propri patrimoni. Acquistare un terreno non è però facile: normalmente per comperare un lotto di terra, servono disponibilità finanziarie, notevole esperienza nel settore e capacità tecniche superiori per sviluppare l'investimento nel futuro. Oggi questo è diventato più facile: esiste infatti una società, quotata alla borsa di Milano, unica nel suo genere, specializzata nell’ investimento in terreni, con l'obiettivo di ottenere forti rivalutazioni nel medio lungo termine. Ma come si perfeziona un investimento vincente in terreni? La società, in una sua recente presentazione riservata agli investitori e analisti finanziari a Londra, lo spiega chiaramente: Investire in terreni significa semplicemente comperare la terra e mantenerla in portafoglio per usi futuri. Storicamente, enormi fortune sono state accumulate in questo tipo di attività da investitori lungimiranti che avevano compreso il concetto di acquistare e mantenere terreni prima della successiva fase di sviluppo. Queste persone non hanno fatto niente di più che comprare e mantenere terreni agricoli o nella prima fase di urbanizzazione in zone strategiche a forte crescita. Immaginiamo solamente i guadagni stellari per chi avesse comperato terreni nei dintorni di Londra, New York e Tokio ai prezzi di cinquant'anni fa e pensiamo quali cifre incalcolabili valgono oggi. Secondo la società, il migliore momento per acquistare terreni è proprio nella primissima fase, quando i prezzi sono ancora abbordabili e i potenziali per crescita e profitti sono ancora più grandi. Investire in terreni è un business senza fine. Il potere della terra è universale. La pressione determinata dall'esplosione della popolazione per insediamenti in posti ancora poco sviluppati sta creando enormi possibilità di profitto che non saranno più ripetibili nel futuro. Una volta che quei terreni saranno sviluppati, le opportunità iniziali saranno già scomparse. Non è un segreto che comprare terreni agricoli prima che questi siano urbanizzati è certamente un'operazione più sicura che acquistare terreni già sviluppati o con insediamenti immobiliari già realizzati. Nella fase finale dello sviluppo, tutti gli operatori, eccetto gli investitori, hanno già fatto il loro guadagno: i proprietari dei terreni, i costruttori, gli immobiliaristi, i broker e così via. Il margine che rimane all'investitore comperando nella fase finale è quindi molto più contenuto. E’ chiaro che per sfruttare al massimo i margini di questo tipo di attività bisogna essere i primi. Grazie all'azienda di cui parliamo oggi, anche i piccoli investitori possono avvicinarsi a questo ricco business, fino a poco tempo fa riservato solo ai detentori di grandi patrimoni o alle maggiori aziende internazionali. Stiamo parlando di PASSA AL LIVELLO 2, quotata a Milano.

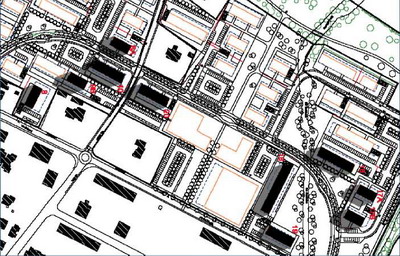

Nella foto: progetto per 200 appartmenti a Imola - prezzo di vendita medio 2250 euro/mq

La perizia del patrimonio è scaricabile in formato PDF cliccando su: VALUTAZIONE. Al netto dei debiti e delle imposte, il patrimonio immobiliare ammonta a 352 milioni, contro 104 milioni della attuale quotazione in borsa. Non siamo i soli a pensarla in questo modo. Le Assicurazioni Generali, da sempre grandi esperti di immobili, risultano tra i maggiori azionisti con il 3% del capitale della società. Anche senza considerare alcuna rivalutazione immobiliare nel corso dei prossimi 3-5 anni, un ritorno di interesse del mercato verso l’immobiliare potrebbe da solo far lievitare le quotazioni avvicinandole ai veri valori di stima e riducendo gli sconti. Il titolo presenta un rating di STRONG BUY, con un obiettivo a medio lungo termine pari a +143%. Investiamo nella società una quota pari al 3,2% del totale del portafoglio ETF. Comprare in data di oggi il titolo. Nuovo ETF sull’agricoltura – Elevati target potenziali

Il secondo settore oggetto del focus di oggi è un comparto che presenta forti potenziali di difesa del patrimonio nel medio lungo periodo. I prezzi più contenuti dopo la correzione di questi ultimi giorni ci spingono ad investire una quota del patrimonio sulle maggiori società agricole di tutto il mondo. Jim Rogers, uno dei maggiori esperti mondiali di materie prime, da mesi continua a sostenere che in una prospettiva più lunga ci sarà un massiccio ritorno degli investitori verso la terra, con conseguenti forti aumenti dei prezzi delle materie prime e delle società collegate all'agricoltura. È facile condividere queste previsioni: la popolazione mondiale, oggi vicina ai 7 miliardi, dovrebbe aumentare di altri 2 miliardi entro il 2050. Questo significa che ogni giorno abbiamo nel mondo circa 200.000 persone in più da sfamare. Contemporaneamente, registriamo costantemente a livello globale una perdita di aree destinate all'agricoltura, a causa dell'estensione delle aree urbanistiche e edificabili e della crescente desertificazione di vaste zone. Secondo recenti statistiche, servirebbero oggi nel mondo oltre 1,2 milioni di chilometri quadrati, pari a circa un terzo dell'India, da destinare all'agricoltura a causa della costante riduzione degli spazi disponibili. Con l'aumento della popolazione e la carenza cronica di aree agricole, la tecnologia e l'innovazione nel settore giocheranno un ruolo determinante nei prossimi anni. E chiaro che in un contesto di questo tipo le maggiori aziende operanti nel settore a livello mondiale potrebbero crescere fortemente, diventando delle multinazionali strategiche per tutto lo sviluppo futuro del pianeta. L'agricoltura, le energie alternative e il settore dell'acqua, saranno probabilmente nei prossimi anni alcuni tra i settori più caldi su cui investire. Ogni debolezza di prezzo, come quella a cui stiamo assistendo negli ultimi giorni dovrebbe spingere gli investitori ad inserire nei propri portafogli titoli collegati al settore agricolo. Il nuovo ETF che presentiamo oggi è particolarmente strategico, dal momento che investe a livello globale nelle 30 maggiori società agricole di tutto il mondo, concentrando gli investimenti nei quattro settori agricoli principali: -sementi, prodotti chimici e fertilizzanti

Negli ultimi cinque anni questo ETF ha evidenziato una performance record, pari a +153,9%, contro un rendimento di +2,9% fatto registrare dell'indice S&P 500 nello stesso periodo. Nel solo 2009 la performance è stata pari a +54,1%. Stiamo parlando di PASSA AL LIVELLO 2. Il fatto di essere concentrato su un numero limitato di 30 società specializzate nel settore, rende questo investimento particolarmente interessante e contestualmente poco correlato all'andamento dei mercati azionari. Si tratta quindi di una diversificazione adatta in un ambiente più inflattivo e di maggiore domanda globale di prodotti agricoli. Per fare spazio al nuovo ingresso nel portafoglio, vendiamo oggi su Milano metà della nostra partecipazione sull’ETF Global Titan 50, che investe nelle 50 più grandi aziende mondiali. Vendiamo quindi 223 azioni ETF Gobal Titan 50 e comperiamo 118 azioni del nuovo ETF. Spazio per i trader - Big Money settimanale La seconda parte del report di oggi dedica ampio spazio al modello Big Money, il nostro portafoglio di trading, formato da soli 4 titoli che cambiano una volta ogni settimana. Come già comunicato nelle scorse edizioni, seguendo le indicazioni giunte dai nostri lettori, abbiamo deciso di dare a questo portafoglio una periodicità settimanale, per permettere ai trader più attivi di muovere i titoli più velocemente, in ogni situazione del mercato. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello di trading abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETF Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro componenti in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dall'analista Ben Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Value & Growth ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda", e cioè quelli che pur mantenendo una sottovalutazione di base, sono attualmente i più raccomandati dai broker e dagli analisti, e che nello stesso tempo sono stati i più performanti negli ultimi mesi (grafici in forte crescita). Questa metodologia è risultata negli anni la più redditizia, ma anche la più speculativa. Parametri selezione: quotazione su Nyse o Nasdaq; Prezzo/fatturati < 0,5 ; Rating Broker = Buy o Strong Buy ; Media scambi 20 giorni > 50000 azioni ; Prezzo Attuale >5 ; Performance 6 mesi = Migliori 20 ; Performance 3 mesi = Migliori 10 ; Performance 1 mese = Migliori 4 Il nuovo portafoglio per la settimana Titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo (25% per titolo):

Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime novità dal mondo dei migliori analisti internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1 pazienza - disciplina - esperienza La pazienza e la disciplina, unite alla esperienza, per oltre mezzo secolo hanno creato quel mix vincente che ha permesso alla clientela di far crescere nel tempo i propri portafogli, sfruttando le debolezze e le opportunità presenti sui diversi mercati. Comunichiamo con piacere a tutti i nostri lettori che è disponibile sul sito il comodo sistema di pagamento a mezzo carta di credito per l'abbonamento e il rinnovo del secondo livello da 19,99 euro mensili. Il nuovo sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

TABELLA SETTIMANALE PERFORMANCE - Pannello dei principali analisti monitorati Ogni settimana analizziamo le performance di oltre trenta tra i migliori gestori e analisti mondiali, effettuando anche simulazioni di acquisto e vendita, seguendo esattamente le indicazioni provenienti dall'analista di riferimento e replicando il suo portafoglio modello. Nelle simulazioni, gli acquisti e le vendite vengono effettuate al prezzo di chiusura di borsa del giorno successivo al pervenimento del consiglio presso i nostri uffici. L'aggiornamento della tabella delle performance avviene di norma mensilmente.

La prossima edizione è prevista per martedì 16 febbraio 2010 LMR nell' esercizio della sua attività di consulenza esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||