|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 5 gennaio 2009 - LIVELLO 1 PASSA AL LIVELLO 2: 19,99 euro al mese subito con carta di credito o bonifico bancario

DETTAGLI DEI PORTAFOGLI al 4 gennaio 2010

ETF ITALIA - caratteristiche: portafoglio che investe in tutti i paesi del mondo, costituito esclusivamente da ETF, in media 15-20 fondi, quotati tutti sul mercato italiano, e facilmente reperibili con qualsiasi intermediario online. BIG MONEY - caratteristiche: portafoglio composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, e cambiati ogni quattro settimane, utilizzando sofisticate tecniche di screening computerizzato finalizzato al momentum e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. TOP ANALISTI - caratteristiche: portafoglio composto in media da 50-80 azioni internazionali, quotate sul Nyse e Nasdaq, realizzato replicando le raccomandazioni di acquisto e vendita provenienti da un pannello di oltre 20 tra i migliori analisti mondiali, selezionati tra coloro che si sono distinti nel tempo nelle principali classifiche internazionali. TOP VALUE & GROWTH - caratteristiche: portafoglio compostio in media da 8-12 azioni internazionali, che privilegia i titoli con i price earning più contenuti, realizzato utilizzando sofisticate tecniche di screening computerizzato e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. CLICCA E CONSULTA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF E EXCEL

http://www.strategyinvestor.com/amember/member.php

Gentile abbonato, la prima seduta del 2010 inizia all’insegna dei guadagni per i principali mercati azionari internazionali, che hanno fatto registrare ieri forti progressi, con gli indici americani che hanno chiuso ai massimi delle ultime 52 settimane. Nonostante le festività, siamo stati traders attivi e abbiamo colto alcune importanti occasioni di acquisto. La scorsa settimana abbiamo presentato due nuovi titoli ad elevato dividendo, iniseriti nei portafogli con lo scopo di potenziare ulteriormente la redditività complessiva dei nostri modelli. Scarica il portafoglio completo di inizio anno cliccando su: http://www.strategyinvestor.com/secure2/pdf/20100105/4t.pdf La prima società oggetto di analisi nella scorsa edizione si occupa della costruzione e successiva locazione di uno dei principali terminali di raccolta di Gas Naturale Liquido negli Stati Uniti e prevede una distribuzione di cedole annue pari al 13,9%. Si tratta di PASSA AL LIVELLO 2. Il prezzo incluso commissioni a cui abbiamo acquistato è stato pari a 11,912 dollari. Il titolo ha evidenziato da subito una performance rilevante, con un guadagno pari a +10,90% in poche sedute. Nonostante il rialzo, il titolo è ancora da comperare e mantiene intatte le potenzialità di lungo termine. Rating STRONG BUY. Investire in questa società 2,4% del portafoglio complessivo. La seconda società è un fondo immobiliare specializzato, operante negli Stati Uniti, che investe esclusivamente in immobili destinati al settore sanitario, con un dividendo pari a 7,7% annuo. Si tratta di PASSA AL LIVELLO 2. E’ un classico investimento da rendita, che permette ai soci di percepire regolarmente gli affitti sottoforma di cedole. Quando abbiamo passato l’ordine al nostro broker, ci siamo accorti che il titolo non era ancora codificato per l’acquisto, per cui siamo ancora in attesa di perfezionare l’ordine, che sarà inserito nei prossimi giorni, appena possibile. Peccato che nel frattempo il titolo sia già salito del 3,2%. Ci auguriamo che i nostri abbonati siano stati più fortunati di noi e abbiano comperato il titolo martedì scorso all’atto della nostra raccomandazione. Nonostante i rialzi il titolo mantiene un rating di STRONG BUY. Investire in questa società 2% del portafoglio complessivo. Le star della cedola per il 2010 con il price earning più basso I due nuovi acquisti a cedola hanno suscitato forte interesse tra i nostri abbonati e lettori, che continuano a richiederci portafogli con investimenti ad alto potenziale e cedole in crescita. In questo contesto, in collaborazione con lo staff di analisti da noi regolarmente monitorati, nel report odierno abbiamo selezionato un gruppo ristretto di società, destinate a diventare delle star di performance e dividendi per il 2010. Nella ricerca, abbiamo posto tre importanti requisiti: - Price earning inferiore a 15, in modo da ottenere una lista di titoli sottovalutati con forti potenziali di apprezzamento nei prossimi mesi. - Leadership consolidata nei diversi settori merceologici, in modo da mantenere il primato di ciascun settore, selezionando quei BIG in grado di sfruttare il valore aggiunto e il vantaggio competitivo derivante dai marchi distribuiti. - Lunga storia di dividendi in crescita e senza interruzioni, in modo da garantire ai nostri portafogli importanti flussi di reddito da reinvestire nel corso dei prossimi mesi. Una volta completato questo studio, abbiamo ulteriormente scremato la lista, fino ad arrivare ad un numero di quattro importanti multinazionali e una società emergente sul mercato cinese, destinata a diventare uno dei grandi big del futuro nel continente asiatico. Secondo gli analisti, queste società non dovrebbero mancare in un modello orientato ad ottenere performance superiori in un’ottica di medio termine. Per ogni titolo, indicheremo anche la quota consigliata di investimento espressa in percentuale sul totale del portafoglio. Titolo 1: Dividendo 6,9% e price earning 10,5. Questa azienda, è uno dei leader mondiali nel settore del tabacco, con alcune delle maggiori marche di sigarette nel proprio portafoglio prodotti. Alcuni analisti hanno definito questa azienda come una sorta di macchina stampa soldi per i suoi azionisti e i prezzi attuali del titolo costituiscono una rara occasione per accumulare posizioni. La società ha distribuito dividendi senza interruzioni dal 1928. Il rendimento cedolare medio su base storica si è attestato al 4,1% che, confrontato con l’attuale 6,9%, mette in evidenza una forte sottovalutazione del titolo. Vale la pena evidenziare che questa società si è distinta negli anni non solo per la remunerazione verso i soci, ma anche per un importante primato di performance, risultando attualmente al primo posto nella classifica redatta dal professor Jeremy Siegel, che ha considerato le migliori società degli ultimi 50 anni. Il rendimento medio annuo composto è stato pari a +19,80% annuo composto dal 1957 ad oggi. STRONG BUY e target +39%. Investire in questa società 2% del portafoglio complessivo.

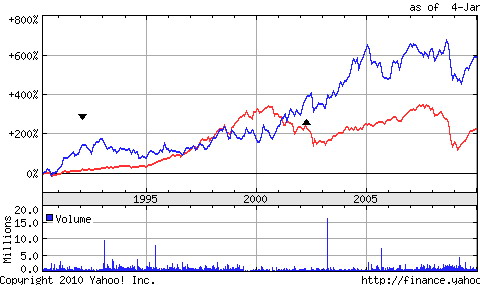

Kraft, quotata al Nyse con simbolo KFT. Dividendo 4,3% e price earning 12,4. E’ uno dei maggiori investimenti del finanziere Usa Warren Buffet, che detiene quasi il 10% della società, con un investimento di 3,6 miliardi. L'azienda opera nel settore alimentare e delle bevande in tutto il mondo, con sedi negli Stati Uniti, Canada, Europa, America Latina, Asia, Africa e Medio Oriente. Si tratta di un leader da oltre 40 miliardi di dollari che vanta tra i suoi prodotti alcuni dei marchi più prestigiosi del settore. Solo in Italia la società commercializza dal 1964 prodotti con i marchi Simmenthal, Sottilette Kraft, Giravolte, Maionese Kraft, Cotè d'Or, Jocca, Fattorie Osella, Milka, Mato Mato, Toblerone, Philadelphia, Caffè Splendid. Il titolo è particolarmente sottovalutato e quota ad un valore pari ad un solo anno di fatturati. STRONG BUY e target +58,7%. Investire in questa società 1,5% del portafoglio complessivo. Titolo 3: Dividendo 3,4% e price earning 14,4. La società è un colosso del settore alimentare, da 16,5 miliardi, con 47.000 dipendenti, 186 filiali in tutti gli Stati Uniti e oltre 400.000 clienti. La società, attraverso le sue controllate produce e distribuisce un'ampia gamma di prodotti alimentari ed altri prodotti specifici destinati principalmente al settore della ristorazione. Tra i vari prodotti, distribuisce una linea di surgelati, tra i quali carni, piatti già preparati, frutta, verdure cotte e dessert, una linea di cibi freschi prodotti giornalmente, cibi essiccati, bevande e specialità alimentari importate da altri paesi. La società fornisce inoltre altri prodotti collegati alla sua linea produttiva, incluso confezioni in carta, prodotti e utensili da cucina, forniture complete per ristoranti, cucine e attrezzature per mense. I clienti principali della società sono ristoranti, ospedali, cliniche specializzate, scuole, college e università, alberghi e motel in tutte le principali città degli Stati Uniti e del Canada. Il dividendo è aumentato costantemente per 40 anni consecutivi. E’ il secondo titolo per importanza del nostro modello Top Analisti, con una quota investita pari al 3,5% del totale del portafoglio. Il titolo potrebbe fornire nel 2010 un ottimo contributo alla performance complessiva dei nostri modelli. STRONG BUY e target +110%. Investire in questa società 3,5% del portafoglio complessivo. Titolo 4: Dividendo 2,9% e price earning 14,4. La società è uno dei leader mondiali delle spezie, dal momento che sotto il marchio della società, dal 1889 vengono commercializzate svariate centinaia di spezie distribuite in numerosi mercati mondiali. La quota del mercato negli Stati Uniti è vicina al 50%, con i diretti concorrenti allineati a livelli sensibilmente inferiori. E’ una società che ha sempre mantenuto un occhio di riguardo nei confronti dei suoi azionisti, con un dividendo in costante crescita per ciascuno degli ultimi 24 anni, distribuito senza alcuna interruzione dal 1925 ad oggi. Il titolo è sottovalutato e quota ad un livello di 1,5 volte i fatturati 2009. Il titolo è stato uno dei grandi leader per performance in borsa negli ultimi trent'anni. Chi avesse investito un dollaro in questa società nel 1980 si troverebbe oggi un capitale di 83 dollari, contro un valore di soli 6 dollari per un investimento nell'indice S&P500 (vedi grafico ultimi anni, linea blu titolo, linea rossa indice S&P500).

Il titolo ha fornito negli ultimi anni una performance di ben 14 volte rispetto al rendimento del mercato. STRONG BUY e target +90%. Investire in questa società 1,4% del portafoglio complessivo. Nuovo investimento ad elevato potenziale - Il leader dell’alimentazione in Cina: Target +291%

Jim Rogers, il popolare analista esperto delle materie prime non ha dubbi: per aspirare a fortune milionarie nei prossimi anni bisognerà diventare contadini. Secondo Rogers, il mondo sta cambiando e si sta allontanando dai broker finanziari, spostandosi nuovamente verso chi produce beni reali ed è probabile che questa tendenza sia destinata a durare ancora per parecchi decenni. Questa previsione potrebbe suonare strana, ma è sempre accaduto in questo modo nel passato. Tra 10 anni secondo Rogers potremmo vedere agricoltori che guideranno Lamborghini e broker azionari che guideranno trattori o al massimo dei taxi. La nuova società oggetto del report di oggi si muove proprio in questa direzione, producendo beni primari nel grande mercato cinese da 1,3 miliardi di persone ed è destinata secondo gli analisti a diventare un leader globale, con target potenziali di prezzo sensibilmente superiori alle quotazioni attuali. Si tratta sicuramente di un investimento più volatile rispetto ai precedenti, ma gli obiettivi di crescita sono talmente ambiziosi che vale la pena di considerare un investimento. Molti lettori avranno sicuramente visitato almeno una volta nella vita un ristorante cinese, per il piacere di assaporare pietanze dai sapori diversi. Gusti individuali a parte, tutti avranno notato la presenza costante di un alimento fondamentale per questo tipo di cucina: la carne di maiale. Il maiale viene consumato in grandi quantità in Cina e costituisce il componente fondamentale delle pietanze cinesi a base di carne. Si tratta del più grande mercato al mondo per questo tipo di carni. Con oltre 600 milioni di maiali prodotti ogni anno, rispetto ai 100 milioni negli Stati Uniti, la Cina rappresenta oltre il 50% della produzione mondiale annuale di tutta la carne di maiale, e il paese vanta il livello più elevato di consumo tra tutti i paesi del mondo. Il consumo di carne è drammaticamente salito in Cina nel corso degli ultimi due decenni. Di conseguenza, anche il mercato dei mangimi per animali rappresenta uno dei più importanti business del continente, con un giro d’affari complessivo di 1,6 miliardi di dollari. Secondo la Cina Feed Industry Association, la Cina supererà gli Stati Uniti sul mercato mondiale dei mangimi, raggiungendo il livello record di oltre 50 miliardi dollari di vendite annuali entro il 2020. La nuova società di cui parliamo oggi, opera da leader proprio in questo settore strategico di produzione. Con una maxi struttura sul territorio composta da 30 fattorie, 2000 dipendenti e 5 centri di produzione di mangimi, l’azienda opera in Cina come maggiore produttore di maiali e mangimi premiscelati. Stiamo parlando di PASSA AL LIVELLO 2. La società alleva e produce attualmente 650.000 maiali e i piani di sviluppo della società prevedono entro due anni di raggiungere un volume annuo di 2.000.000 di capi, confermandosi come operatore primario di questo settore strategico.

Fortunatamente la comunità degli investitori non ha ancora compreso a fondo le potenzialità di medio termine del settore e il titolo quota sul mercato Usa a multipli particolarmente compressi, con un price earning pari a 8,49 volte gli utili previsti per il 2010, il livello più basso tra tutte le società oggetto del report di oggi. Victor Sula, analista di Beacon Equity Research assegna un rating BUY, mentre Amitabh Satapathy, analista di Acorn Research assegna un rating STRONG BUY alla società, con un ambizioso obiettivo a medio termine pari a 19,58 dollari, con un potenziale pari a +291% dai livelli attuali, un livello che pone il titolo tra i Target più elevati tra tutte le società che compongono il nostro modello Top Analisti.

Trattandosi di una azienda emergente in forte crescita, al momento la società non distribuisce dividendi. Se sarà vero, come afferma Rogers che presto i contadini gireranno in Lamborghini, forse gli azionisti proprietari di questa maxi fattoria in una delle aree a maggiore consumo al mondo potranno ambire almeno allo stesso tipo di trattamento. Comperiamo in data di oggi il titolo, investendo 1,4% del totale del portafoglio complessivo. Spazio per i trader - Big Money settimanale La seconda parte del report di oggi dedica ampio spazio al modello Big Money, il nostro portafoglio di trading, formato da soli 4 titoli che cambiano una volta ogni settimana. Come già comunicato nelle scorse edizioni, seguendo le indicazioni giunte dai nostri lettori, abbiamo deciso di dare a questo portafoglio una periodicità settimanale, per permettere ai trader più attivi di muovere i titoli più velocemente, in ogni situazione del mercato. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello di trading abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETF Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro componenti in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dall'analista Ben Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Value & Growth ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda", e cioè quelli che pur mantenendo una sottovalutazione di base, sono attualmente i più raccomandati dai broker e dagli analisti, e che nello stesso tempo sono stati i più performanti negli ultimi mesi (grafici in forte crescita). Questa metodologia è risultata negli anni la più redditizia, ma anche la più speculativa. Parametri selezione: quotazione su Nyse o Nasdaq; Prezzo/fatturati < 0,5 ; Rating Broker = Buy o Strong Buy ; Media scambi 20 giorni > 50000 azioni ; Prezzo Attuale >5 ; Performance 6 mesi = Migliori 20 ; Performance 3 mesi = Migliori 10 ; Performance 1 mese = Migliori 4 Il nuovo portafoglio per la settimana Titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo (25% per titolo):

Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime novità dal mondo dei migliori analisti internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1 pazienza - disciplina - esperienza La pazienza e la disciplina, unite alla esperienza, per oltre mezzo secolo hanno creato quel mix vincente che ha permesso alla clientela di far crescere nel tempo i propri portafogli, sfruttando le debolezze e le opportunità presenti sui diversi mercati. Comunichiamo con piacere a tutti i nostri lettori che è disponibile sul sito il comodo sistema di pagamento a mezzo carta di credito per l'abbonamento e il rinnovo del secondo livello da 19,99 euro mensili. Il nuovo sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

TABELLA SETTIMANALE PERFORMANCE - Pannello dei principali analisti monitorati Ogni settimana analizziamo le performance di oltre trenta tra i migliori gestori e analisti mondiali, effettuando anche simulazioni di acquisto e vendita, seguendo esattamente le indicazioni provenienti dall'analista di riferimento e replicando il suo portafoglio modello. Nelle simulazioni, gli acquisti e le vendite vengono effettuate al prezzo di chiusura di borsa del giorno successivo al pervenimento del consiglio presso i nostri uffici. L'aggiornamento della tabella delle performance avviene di norma mensilmente.

La prossima edizione è prevista per martedì 12 gennaio 2010 LMR nell' esercizio della sua attività di consulenza esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||